Ma chère lectrice, mon cher lecteur,

Hier, les gérants des fonds H2O ont fini par sortir de leur silence pour se lancer des fleurs et derrière le beau discours, la réalité est répugnante.

Elle en dit long sur ce qui nous attend. Soyons prévenus. Partagez cette enquête sur les mauvais coups d’H2O, faites-là suivre à votre carnet d’adresses : personne ne doit ignorer comment est traité un épargnant floué !

Il nous faut lever ce voile ensemble si nous voulons espérer nettoyer les écuries d’Augias avant qu’elles ne débordent jusque dans notre chambre.

Selon eux, les fonds ont bien été rouverts mardi 13 octobre à 12 h 30 et seuls 429 millions d’euros ont été liquidés depuis, témoignant « des excellents partenariats que H2O a noués au fil des ans avec [ses] investisseurs ».

En effet, ces 429 millions d’euros représentent à peine 5 % des encours rouverts.

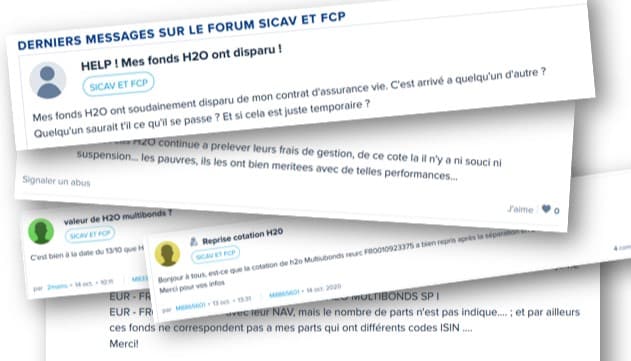

Sauf qu’aujourd’hui, samedi 17, un nombre indéfini d’épargnants est encore sur le carreau à l’heure où j’écris ces lignes – ceux de Boursorama, Altprofits ou Sicvavonline par exemple sur lesquels les cotations n’ont toujours pas repris de manière fonctionnelle :

Il y a bien sûr dans le lot des investisseurs égarés qui ont investi sur des produits beaucoup trop risqués mais sur les 10 milliards, il y en a près 4, soit 40 %, qui étaient investis dans le fonds Adagio au profil de risque 4 sur 7 et un horizon d’investissement particulièrement court de 3 ans, c’est-à-dire standard pour une diversification en unité de compte d’assurance vie.

Ces gens poussés à une sage diversification par toute une armée de CGP et conseillers mal nommés sont abandonnés à leur sort pendant que d’autres se gavent sur leur dos.

Une petite phrase faussement anodine leur est réservée :

Une valeur liquidative, c’est un chiffre à entrer dans un système, il n’y a rien de compliqué à cela.

C’est l’inavouable constat d’un dégel à géométrie variable des fonds H2O : il n’a eu lieu que pour certains. Sur le radeau de la méduse ils ne sont pas franco de port et font passer les copains d’abord. Du Brassens à l’envers en fait.

Hier matin vendredi, les valeurs de rachat n’étaient encore à jour NULLE PART.

J’ai appelé H2O à Londres pour leur demander la valeur de rachat à jour mais ils m’ont renvoyé vers un hypothétique gérant (je n’ai jamais eu de titre H2O). J’ai insisté, ils devaient me rappeler… J’attends toujours.

Alors j’ai appelé l’Autorité des Marchés Financiers à l’origine du gel pour leur demander ce qu’un investisseur bloqué devait faire, mais ils n’en savaient pas plus que moi. Ils m’ont dit : nous ne savons rien de plus que ce qui est publié sur le site d’H2O.

Voilà pour « le régulateur », roi fainéant de notre époque en charge de tout et en contrôle de rien.

Même constat pour la presse : Les articles des Echos sur le sujet remontaient parmi les plus lus du site jusqu’à ce que le silence radio tombe le 13 octobre.

Pis encore, des sites de Conseillers en Gestion de Patrimoine font de la désinformation en publiant des articles pour dire que tout va bien… Voilà des gens qui respectent plus leurs rétrocommissions que leurs clients.

Finalement, hier soir, H2O a mis les valeurs de rachat à jour, juste à temps pour faire illusion mais trop tard pour que cela serve à quoi que ce soit.

Et encore ces valeurs sont-elles très hypothétiques :

Ce qui se cache derrière les valeurs de rachat

- Tout d’abord elles n’incluent aucune provision sur perte pour les titres illiquides qu’ils n’arrivent pourtant décidément pas à vendre.

- De plus ils ont mis en place des frais variables, ce que l’on appelle swing pricing. Normalement, le swing pricing est un ajustement marginal des frais mais en l’occurrence, ils peuvent faire porter à peu près ce qu’ils veulent comme dépréciation masquée à ceux qui oseraient vendre.

C’est un point très important : les fonds H2O sont extraordinairement sensibles aux rachats par les investisseurs.

Dans un fonds actions normal, si des investisseurs vendent leurs parts, vous vendez des actions et cela ne change pas grand chose aux valeurs de vos actifs.

Mais c’est très différent chez H2O qui investit dans des titres peu liquides, en cas de mauvaises conditions de marchés comme actuellement les valeurs d’un fonds comme leur Multibonds fondent comme neige au soleil si trop d’investisseurs se retirent, de -30 à -60% de pertes si 20 à 40% des investisseurs se retirent selon les données de 2019 de leur département des risques :

Cela signifie qu’ils ont risque exponentiel de débâcle.

Or, après une semaine d’odieux silence, ils se sont fendus d’un communiqué aussi laconique qu’illusoire : les rachats sont faibles mais ils ne nous disent pas combien ont eu l’occasion de demander ce rachat.

Bruno Craste et sa fine équipe d’H2O nagent en pleine fiction d’autosatisfaction mêlée de la jouissance coupable de survivants en sursis qui vous tondent avec la lame qui leur était destinée.

Cette affaire, c’est le portrait de Dorian Gray, c’est le vice immonde derrière le sourire aimable et le costume de bonne coupe de banquiers policés.

Car le communiqué ne dit rien du milliard et demi d’euros gelés vraisemblablement jusqu’à l’été prochain, 16 % des encours qui devaient être liquidés depuis plus d’un an.

Cette crise ne date pas d’hier

Déjà en 2019, le Financial Times avait levé le lièvre et provoqué une panique qui n’avait été contenue que par la promesse de liquider les actifs pourris.

En juin 2019, ces actifs représentaient entre 4 et 9 % des encours selon les fonds. Un an plus tard, les liquidations ont si bien marché que ces actifs pourris représentent désormais 16 % des encours en moyenne !

Il n’y a aucune raison que cette proportion arrête d’augmenter d’ici l’été prochain malgré les promesses renouvelées d’H2O.

Pour mémoire, le 28 août dernier étaient gelés 7 fonds d’investissement, représentant 10 milliards d’euros d’investissement et touchant, entre autres, 10 000 épargnants d’assurance vie.

Le problème avait DÉJÀ été soulevé en 2019 par le Financial Times. Les fonds H2O sont pleins d’investissements obligataires douteux liés à un financier allemand habitué des faillites : Lars Windhorst.

Vous y retrouvez par exemple des actions et obligations de la marque de lingerie haut de gamme en défaut de paiement La Perla, ou d’une grosse foncière résidentielle allemande qui possède 200 000 m2 à Hannovre.

Vous trouvez une entreprise pétrolière en déroute qui exploite des champs trop petits, à moitié épuisés et trop chers pour résister à la baisse actuelle des cours.

Il y a une plateforme de diffusion en direct de jeux vidéo dépassée par les concurrences américaines et aiatiques et une nouvelle entreprise de robots chirurgicaux qui n’a pas eu à se faire dépasser par ses concurrents bien mieux établis et financés (comme Medtronics par exemple) : ils n’ont même pas eu le temps de sortir leur premier robot.

Il y a enfin mes préférés, une obligation à 7 % (taux monumental par les temps qui courent) au distributeur de films Wild Bunch.

Wild Bunch, ce sont les petits génies du cinéma français, des anciens de chez Canal

bien sûr, à l’origine des 5 oscars de The Artist et au palmarès impressionnant.

Sauf que The Artist date de 2011 et a été suivi par le four du siècle avec Asterix au service de Sa Majesté, dont vous ne vous souvenez sans doute même plus… Un vrai four.

Les rois du cinoche ne le sont pas tant qu’ils le disent mais plutôt que de prendre leur perte et apprendre leur leçon, ils ont voulu doubler la mise encore et encore.

Fin 2014, ils ont fusionné avec un grand distributeur allemand. Ils entrent à la Bourse de Francfort et ce n’est depuis qu’un long calvaire : la société a failli disparaître en 2017 puis en 2019.

Bien évidemment, la crise du virus est terrible pour l’industrie du cinéma, mais en ce qui concerne Wild Bunch, ce n’est que le coup de grâce d’une bête agonisante depuis trop longtemps déjà.

Cinéma, robots chirurgicaux, lingerie fine, pétrole, plateforme de streaming, immobilier : voilà ce qu’il y a derrière le scandale H2O.

À bien y regarder, il n’y a pas d’investissement qui ne puisse être économiquement viable, mais au lieu de trancher, couper la pourriture, apurer afin de reconstruire à partir de fondations saines, la logique financière a pris le pas inverse : ignorer la réalité et toujours doubler, toujours plus endetter, toujours plus copiner, jusqu’à remporter un hypothétique jackpot sous la forme d’une revente à un fonds de pension ou un assureur.

La débâcle H2O, ce n’est pas l’exception, c’est le précurseur, le début de la grande déferlante.

Derrière les bilans des banques et des assureurs, le compte N’y est PAS et cela commence à se voir comme je vous le montre dans la grande enquête sur l’argent en France que je viens de finir.

Cette enquête est importante mon cher lecteur, transférez-là à votre carnet d’adresses, partagez-là sur les réseaux sociaux, republiez-là.

Ce que vous découvrirez dans cette enquête ne passe pas à la télé ni dans les journaux :

- Pourquoi la garantie des fonds euros est devenue intenable et la solution pour vous faire payer et retarder l’effondrement ;

- Le gros problème de rentabilité des banques dont elles ne parlent jamais (mais les Allemands, oui) ;

- Plus personne ne veut investir dans une banque… Sauf vous (à votre insu) ;

- Le Scénario 5 de la BCE qui prévoit une « panne » des banques ;

- Les rendements comparés des investissements AVEC et SANS les banques ;

- L’histoire du vieille chypriote que les banquiers traitaient de folle mais échappa à la crise en 2013 par un moyen aussi simple qu’étonnant;

- Qui va payer la véritable facture de la crise et comment ;

- Les 10 000 premières assurances vie bloquées par la loi Sapin 2 et ce que cela dit de la suite ;

- Pourquoi votre argent à la banque NE vous appartient PAS ;

- Le scandale de la garantie des dépôts dévoilé ;

- Pourquoi les banques européennes sont dans une situation pire qu’en 2008 ;

- Le spectre des taux profondément négatifs et la taxe ultime sur votre épargne pour rien ;

- Le cabinet de conseil allemand qui avait tout prévu dès 2018 et…

- Le rapport français qui avait tout prévu il y a plus de 40 ans ;

- Ce ne sont pas les banques centrales qui sauvent l’économie mais nous qui sauvons les banques…

- Et plus nous sauvons les banques plus nous détruisons l’économie : nous vous expliquons le mécanisme ;

- Le conseil d’un ingénieur aérospatial pour gérer votre argent ;

- Comment investir dans l’économie réelle sans les banques ;

- Comment assurer votre épargne contre l’effondrement ;

- Trouver l’alternative au fonds euros d’assurance vie…

Cette enquête dresse le constat clinique et glaçant des exactions de nos banquiers, celles qu’ils prévoient encore, mais également l’alternative qui s’offre à vous et à laquelle je travaille depuis de longues années.

Elle le fruit de plusieurs années de travail acharné et vous pouvez la recevoir GRATUITEMENT aujourd’hui.

Cliquez ici pour accéder à l’enquête.

À votre bonne fortune,

Guy de La Fortelle